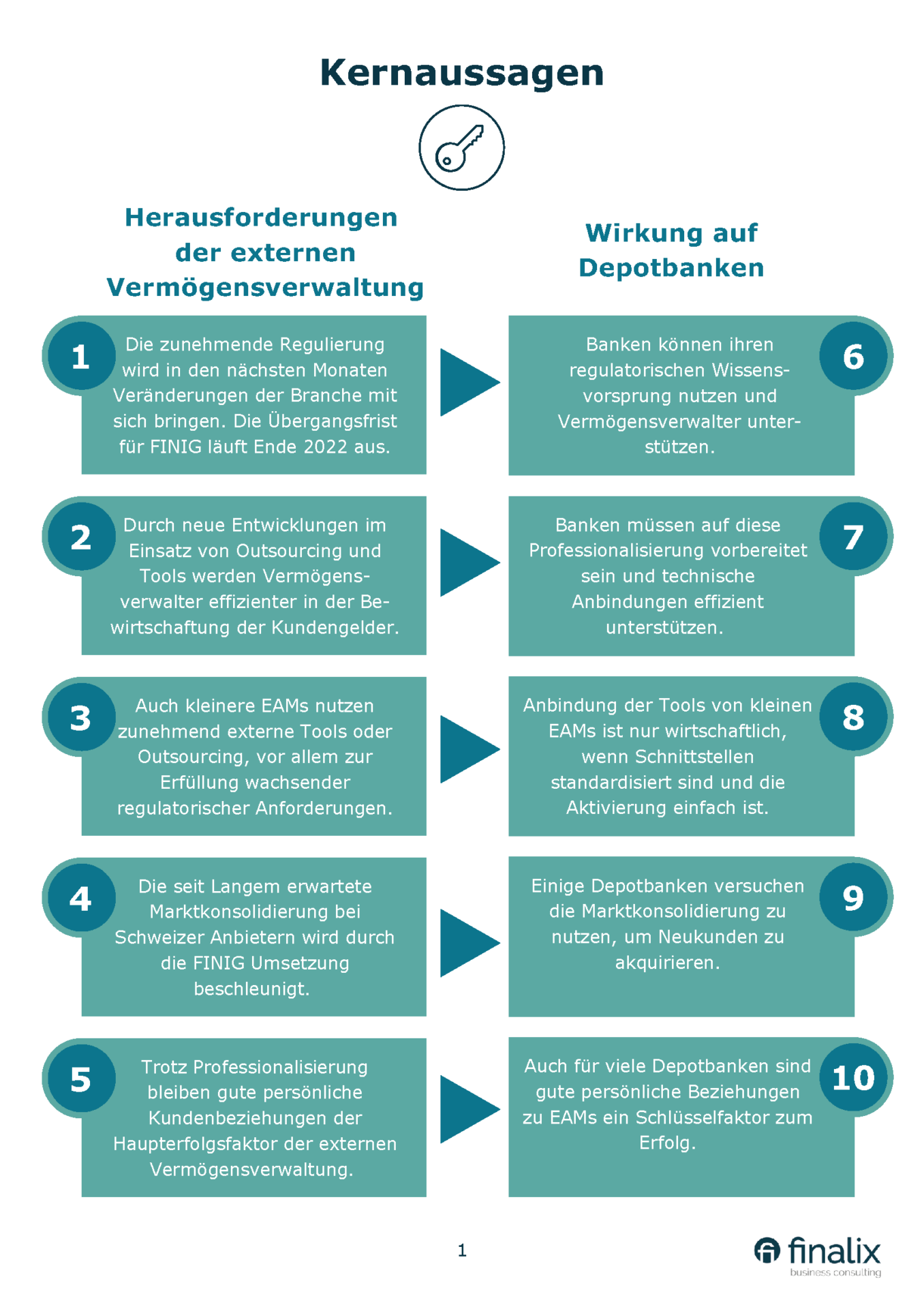

Eine Studie der Chancen und Herausforderungen für Depotbanken im aktuellen Marktumfeld

Methode und Trends

Aus persönlichen Interviews mit Verantwortlichen von sieben der grössten Depotbanken

in der Schweiz, gepaart mit eigenen Erfahrungen wurde ein klares Bild der wichtigsten

Entwicklungen des EAM Marktes gezeichnet. Getrieben durch verschiedene Trends ist

bei den External Asset Managern¹ (EAM) eine fortschreitende Professionalisierung der

Anlage-, Abwicklungs- und Kontrollprozesse im Gange. Die FINMA, insbesondere mit

den Regularien FINIG und FIDLEG, gibt hier den Takt vor.

Zwei unterschiedliche Perspektiven

In persönlichen Gesprächen haben wir die sieben meistdiskutierten Trends im EAM Markt der Schweiz beleuchtet. Als Gesprächs-partner:innen haben sich ausgewiesene, langjährige Expertinnen und Experten zur Verfügung gestellt, die in führenden Positionen bei Depotbanken im Umfeld der externen Vermögensverwaltung tätig sind.

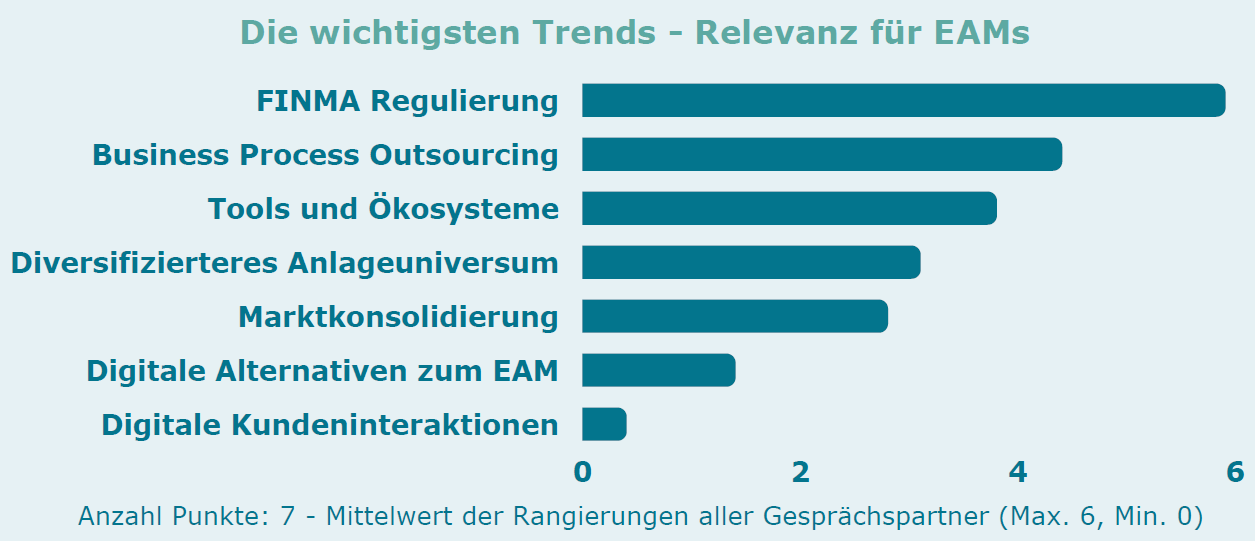

Die sieben ausgewählten Trends wurden aus zwei unterschiedlichen Perspektiven analysiert. Die „Relevanz für EAMs“ zeigt dabei, welches die wichtigsten Entwicklungen für die Vermögensverwalter selbst sind und warum. Die Perspektive „Relevanz für Depotbanken“ hingegen macht deutlich, welche der Trends für die Depotbanken wichtig sind.

Für beide Perspektiven wurde mit den Gesprächspartner:innen je eine Prioritätenreihenfolge erarbeitet.

Ziel dieser dualen Perspektive ist, ein besseres Verständnis der Zusammenhänge zwischen EAMs und Depotbanken zu ermöglichen. Die zwei Perspektiven bilden zudem die weitere Struktur dieses Artikels. Betrachten wir jedoch zunächst die diskutierten Fragestellungen.

FINMA Regulierung

Wie in fast allen Bereichen der Finanzindustrie sind mittlerweile auch bei den EAMs die FINMA Regulierungen ein Top Trend. Seit 2020 gelten auch für EAMs das Finanzinstitutsgesetz (FINIG) und das Finanzdienstleistungsgesetz (FIDLEG). Was bedeutet dies für den einzelnen EAM und bis wann müssen sie reagieren? Welche Auswirkungen werden auf den Gesamtmarkt der EAMs und die Depotbanken erwartet?

Business Process Outsourcing

Wie sehr beeinflusst das Auslagern von Geschäftsprozessen bei EAMs den Markt? Insbesondere im Kontext von Kontroll- und Risikomanagement Prozessen wird dies vermehrt beobachtet. Ist das auch für die Banken relevant?

Tools und Ökosysteme

Externe Tools (z.B. Portfolio Management Systeme) werden immer besser und können einfacher mit den Depotbanken verbunden werden. Erhöht diese Entwicklung auch die Bereitschaft der EAMs diese zu verwenden? Was bedeutet dies für die Depotbanken?

Diversifiziertes

Anlageuniversum Neben dem grossen Trend zum nachhaltigen Investieren ist auch eine globale Entwicklung zu mehr alternativen Anlagemöglichkeiten im Gange. Wie beinflusst dies die Schweizer EAMs? Sind die Depotbanken bereit für diese Entwicklung?

Marktkonsolidierung

Eine Konsolidierung des EAM Marktes wurde schon lange als Trend vermutet, jedoch bisher nie wirklich manifestiert. Marktkonsolidierung bedeutet hier eine Reduktion der Anzahl aktiver EAMs durch Zusammenschlüsse oder Geschäftsaufgaben. Wird es zu einer grossen Marktkonsolidierung kommen? Was ist die Meinung der Banken?

Digitale Alternativen zum EAM

Immer wieder liest und hört man, dass Robo-Advisory und Investment Apps signifikant Vermögen anziehen könnten. Stellen Angebote wie TrueWealth, Vontobel Volt und Co. wirklich eine merkliche Konkurrenz für die EAM dar? Oder ist das noch weit entfernte Zukunftsmusik?

Struktureller Wandel am EAM Markt

Dieser Abschnitt beleuchtet die aktuellen Trends der Branche mit Fokus auf die EAMs. Der EAM Markt ist in einer Phase des strukturellen Wandels. Verstärkte regulatorische Anforderungen, neue technologische Möglichkeiten und erhöhte Nachfrage an nachhaltigeren, spezifischeren Anlagelösungen werden in Zukunft stärker technologisierte, professionellere EAMs hervorbringen.

Zunehmende Regulierung als langer Schatten über der Vermögensverwaltungsbranche

Lange waren externe Vermögensverwalter nicht so stark von der zunehmenden Regulierung betroffen wie Banken, Versicherer oder Fondsmanager. Dies hat sich aber seit der Einführung des Finanzinstitutsgesetzes (FINIG) und des Finanzdienstleistungsgesetzes (FIDLEG) im Jahre 2020 geändert. Insbesondere die Anpassung an FINIG beschäftigt viele EAMs heute stark.

Unter FINIG benötigen alle Vermögensverwalter (dazu gehören auch die EAMs) seit dem 1. Januar 2020 eine Bewilligung der FINMA zur Ausübung des Geschäftes. Per Ende 2022 läuft die Übergangsfrist für vor Inkrafttreten von FINIG bestehende Vermögensverwalter aus. Das heisst, dass bis spätestens 31. Dezember 2022 ein Bewilligungsgesuch bei der FINMA eingereicht werden muss. Rund 2’400 Vermögensverwalter waren gemäss FINMA per 1. Januar 2020 gewerbsmässig tätig. Bis Juli 2022 hat die FINMA jedoch nur etwa 250 Bewilligungen an Vermögensverwalter und Trustees erteilt¹.

Mit FINIG schreibt die FINMA den Vermögensverwaltern unter anderem vor:

Die sehr tiefe Zahl an Bewilligungen im Vergleich zur Anzahl Firmen deutet darauf hin, dass die meisten EAMs den Bewilligungsprozess hinauszögern. Allerdings liegt bei den mittelgrossen und grossen EAMs die Quote der bereits bewilligten Firmen deutlich höher als im Gesamtmarkt, so die Aussagen der Bankenvertreter:innen. Um eine FINMA Bewilligung zu erhalten, müssen sich die EAMs einer Aufsichtsorganisation (AO) anschliessen. Die AO prüft, ob alle Voraussetzungen erfüllt sind.

Per Anfang April waren fünf Organisationen als AO zugelassen¹. Engpässe bei der Prüfung der Anträge auf Bewilligung sind bei der Menge an noch zu erwartenden Gesuchen vorprogrammiert. Die EAMs wurden deshalb von offizieller Stelle bereits im Herbst 2021 dazu angehalten, mit dem Prozess der Bewilligung nicht mehr lange zuzuwarten. Die zunehmende Regulierung ist von sechs der sieben befragten Banken auf Platz eins der Trends gewählt worden und liegt so im Durchschnitt deutlich auf dem ersten Platz (siehe Grafik unten). Das hat drei Gründe: Erstens sind kurzfristig viele der EAMs sehr stark mit Aufgaben zur Sicherstellung der Anforderungen absorbiert und haben so weniger Zeit für strategische Weiterentwicklungen. Zweitens wird eine Konsolidierung des Marktes mit Übernahmen oder Joint-Ventures erwartet. Drittens werden sich auch mittel- bis langfristig sichtlich erhöhte administrative Aufwände für die EAMs zur Bewältigung der Vorgaben ergeben.

Die ersten beiden Gründe sind befristet, während der Mehraufwand bis auf weiteres bleiben wird.

Insbesondere Klein- und Kleinstanbieter in der Vermögensverwaltung kämpfen damit, alle Vorgaben der FINMA (siehe Infobox auf Seite 4) ohne Hilfe zu erfüllen. Der Aufbau und die Dokumentation von Kontrollmechanismen ist zeitaufwändig. Personelle Engpässe bei Kontrollen sind zu erwarten, vor allem bei EAMs, die 1-3 Mitarbeiter haben und nicht auf Unterstüzung einer grossen Organisation zählen können.

Es gibt vielfältige FINIG Bewältigungsstrategien für EAMs

Viele grössere Marktplayer haben entsprechende Risikomanagement- und Kontrollprozesse bereits umgesetzt und dokumentiert.

Für sie ist das Bewilligungsverfahren lediglich eine Formalität oder bereits abgeschlossen. Aber für den grössten Teil der verbleibenden Firmen ist das noch nicht der Fall. Um den FINMA Anforderungen dennoch zu entsprechen, wenden sie sich unterschiedlichen Strategien zu. Sechs dieser Strategien sind unten aufgeführt. In den Interviews sieht keine der befragten Personen einen klaren Trend zu einer der Lösungen.

Alleingang

FINIG Anforderungen werden im Alleingang abgedeckt. Zur Unterstützung sind auch vermehrt spezifische Tools im Einsatz wie zum Beispiel WeCanComply. Insbesondere mittelgrosse und grosse EAMs werden sich so zu helfen wissen.

Outsourcing der internen Kontrollen

Eine Auslagerung der geforderten Kontrollund Risikomanagement Prozesse ist für EAMs aller Grössen eine valide Möglichkeit. Die FINMA lässt explizit zu, dass die «internen Kontrollen» auch durch externe Parteien ausgeführt werden können.

Zusammenschluss mit anderen EAMs

Vermehrte Zusammenschlüsse zwischen ähnlich grossen EAMs prognostizieren viele Branchenkenner:innen. Durch die höhere Personalkraft könnte so eine neue, grössere Firma die Anforderungen effizienter umsetzen und Skaleneffekte ausnutzen.

Anschluss an eine Bank

Einige EAMs wählen den Weg, sich einer bereits regulierten Organisation anzuschliessen. Beispiele am Markt sind Anschlüsse von EAMs an Privatbanken oder über das Aquila-Partner Modell. Für die EAMs bedeutet dies aber die Aufgabe der Unabhängigkeit.

Verzicht auf die diskretionäre Verwaltung

Der Verzicht auf die Vermögensverwaltung und damit der Fokus auf Beratungsdienstleistungen wurde von einigen Interviewten als realistischer Weg zur Bewältigung der FINIG Anforderungen gesehen. Beratungsdienstleistungen ohne diskretionäre Verfügungsrechte der EAM über Investitionsentscheide unterliegen nicht der FINIG Regulation. Den Befragten ist bisher kein Fall bekannt, bei dem dieser Weg gewählt wurde.

Aussteigen & Verkaufen

Als letzte Option, welche insbesondere für Partner im fortgeschrittenen Alter in Frage kommt, bietet sich der Verkauf oder die Aufgabe des Geschäftes an.

Effizienzsteigerung durch Outsourcing und Digitalisierung

Administrative Aufwände um die regulatorischen Anforderungen von FINIG und FIDLEG zu erfüllen werden auch mittelund langfristig steigen. Somit steigen auch die Kosten für EAMs, während dieser Zusatzaufwand nicht in Mehreinnahmen resultiert. Dies verschärft den bereits grossen Margendruck am Vermögensverwaltungsmarkt.

Diesem Margendruck begegnen EAMs sehr individuell, aber grundsätzlich lässt sich dabei eindeutig eine Professionalisierung der Prozesse und ein vermehrter Tooleinsatz beobachten. Dies bestätigen auch die Befragten und setzen das Outsourcing von Geschäftsprozessen und den Zugang zu digitalen Ökosystemen auf die Plätze zwei und drei.

Beim Outsourcing von Geschäftsprozessen wurden insbesondere die Bereiche des Risikomanagements und der internen Kontrollen von vielen Befragten genannt. Spezialisierte Anbieter unterstützen EAMs in der Transformation oder führen Kontrollprozesse (z.B. im Anti-Money-Laundering) im Namen der EAMs durch. Solche Dienstleistungen sind vergleichsweise kosteneffizient verfügbar, weil viele der Aufgaben standardisiert sind und die Outsourcing Anbieter diese durch Skaleneffekte günstiger ausführen können. Das Outsourcing ermöglicht den EAMs, sich weiterhin auf ihre Stärken in der Vermögensverwaltung und Kundenbindung zu fokussieren.

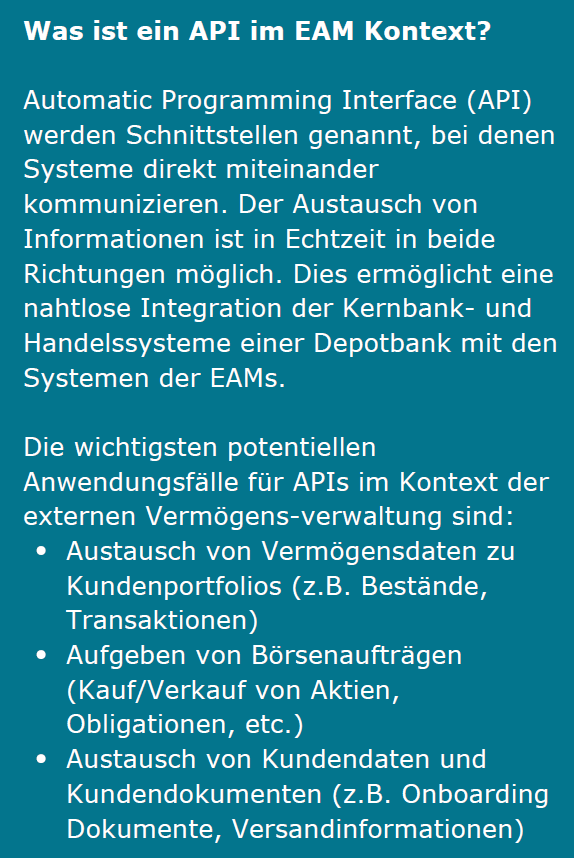

Die Nummer drei der Trends, die Nutzung von digitalen Tools und Ökosystemen, ist sehr eng mit dem Outsourcing verbunden. Mit der technologischen Entwicklung gibt es immer mehr Software Provider, die hochwirksame Portfolio- (PMS) und Kundendaten- (CRM) Management Systeme zur Verfügung stellen. Auch die Anbindung dieser Systeme an die Depotbanken wird durch automatisierte Schnittstellen, sogenannte APIs (siehe Info-Box unten), immer einfacher.

Während ein Outsourcing oft auch für sehr kleine EAMs spannend ist, bedarf es bei der Nutzung der Ökosysteme einer gewissen technologischen und prozessualen Maturität oder zumindest den Willen, diese zu erreichen und dafür notwendige Investitionen zu tätigen.

Bei vielen EAMs werden immer noch sehr einfache, oft selbst gebaute, Portfoliomanagement Lösungen verwendet, die zum Beispiel basierend auf Excel einfache Berechnungen ermöglichen. Die regelmässige Prüfung von vereinbarten Anlagerichtlinien und die Risikoüberwachung kann damit jedoch nur bedingt sichergestellt werden. Die Ablösung solcher selbst-gemachter Tools durch professionelle PMS von externen Providern, steht bei vielen EAMs auf der Agenda. Auch im Handling der Kundeninteraktion, im Risikomanagement und bei internen Kontrollen kommen immer öfter externe Lösungen zum Einsatz.

Während bisher noch vorwiegend grosse EAMs solche Systeme nutzen, werden in Zukunft auch immer mehr kleinere Mitbewerber diesen Weg wählen. Dies, weil die Systeme einfacher zu bedienen und zu integrieren sind.

Die Umstellung von Spreadsheets auf ein professionelles Tool bedarf jedoch immer eines initialen Aufwands. Bei einem PMS System werden Trainings der Portfolio- Manager, das Überführen des Kundenstamms und strategischer Investmentvorgaben in das neue System notwendig. Auch die Integration eines PMS benötigt also immer eine Anpassungszeit und damit verbundene Investitionen. Gleiches gilt auch für die Einführung eines Kunden- Management Systems (CRM) oder anderer Tools.

Neben dem Initialaufwand sind diese Systeme auch mit laufenden Kosten verbunden. Das Pricing ist bei den meisten Softwareanbietern an die Höhe der verwalteten Assets gebunden. Das hält trotz des Trends auch weiterhin viele EAMs davon ab, diese Tools einzusetzen. Es wird also auch in Zukunft noch EAMs geben, die ohne externe PMS und CRM Tools arbeiten.

Diversifizierteres Anlageuniversum

Die fortschreitende Diversifizierung des Anlageuniversums liegt, mit Perspektive auf die EAMs, an vierter Stelle in unserer Umfrage. Immer mehr Kunden haben spezifische Anlagewünsche, und das klassische 60/40 Anleihen/Aktien Portfolio wird abgelöst durch individuelle Portfoliostrategien. Der Trend zu mehr alternativen Anlagen – insbesondere Private Equity – wurde von der Mehrzahl der befragten Banken als relevant betrachtet. Das bestätigt auch der Blick in den BCG Global Asset Management 2021² Report. Dieser zeigt Private Equity als einen der grössten Wachstumsmärkte im Asset Management für die nächsten Jahre.

Das wird auch an der Schweizer EAM Branche nicht spurlos vorbeigehen. Bereits heute gibt es einige EAMs, die sich auf die Vermittlung von Private Equity Investments in bestimmten Themenbereichen spezialisiert haben, zum Beispiel im Silicon Valley oder im Zuger Crypto-Valley.

Digitale Assets wie Kryptowährungen, Tokenization oder non-fungible Token (NFT) wurden in den Gesprächen hingegen durchwegs als nicht oder noch nicht relevant klassifiziert. So lässt sich auch begründen, warum der Trend insgesamt eher im Mittelfeld unterkommt.

Die lang vorhergesagte Konsolidierung wird beschleunigt

Bereits seit vielen Jahren sagen Studien dem Schweizer EAM Markt eine Konsolidierung voraus. Laut den Depotbanken ist dieser Trend aber noch nicht eingetreten. Ein oft genannter Grund dafür ist, dass es keine Verkäufer gibt. So werden Depotbanken immer wieder von EAMs nach Opportunitäten zum Aufkauf anderer EAMs angefragt. Potenzielle Käufer gäbe es also zur Genüge, verkaufen will jedoch kaum ein EAM.

Jedoch werden durch die oben geschilderten Auswirkungen des regulatorischen Druckes bis Anfang 2023 EAMs dennoch immer mehr zusammenarbeiten müssen. Diese Einschätzung teilen alle Befragten. Somit ist zu erwarten, dass der seit langem erwartete Trend der Konsolidierung im EAM Markt eine Beschleunigung erfährt.

Die lang vorhergesagte Konsolidierung wird beschleunigt

Der Trend zu mehr alternativen Anlagen – insbesondere Private Equity – wurde von der Mehrzahl der befragten Banken als relevant betrachtet. Das bestätigt auch der Blick in den BCG Global Asset Management 2021² Report. Dieser zeigt Private Equity als einen der grössten Wachstumsmärkte im Asset Management für die nächsten Jahre.

Das wird auch an der Schweizer EAM Branche nicht spurlos vorbeigehen. Bereits heute gibt es einige EAMs, die sich auf die Vermittlung von Private Equity Investments in bestimmten Themenbereichen spezialisiert haben, zum Beispiel im Silicon Valley oder im Zuger Crypto-Valley.

Digitale Assets wie Kryptowährungen, Tokenization oder non-fungible Token (NFT) wurden in den Gesprächen hingegen durchwegs als nicht oder noch nicht relevant klassifiziert. So lässt sich auch begründen, warum der Trend insgesamt eher im Mittelfeld unterkommt.

Kundenbindung ist und bleibt Kernkompetenz der EAMs

Digitale Offerings wie Robo-Advisory werden von den Befragten eindeutig (noch) nicht als Konkurrenz zu den EAMs angesehen. So landet der Trend auf dem zweitletzten Platz. Jedoch stellten die Branchenexperten fest, dass nachkommende, jüngere Generationen der verwalteten Kunden auf derartige Themen ansprechen. Es ist also denkbar, dass sich der Druck durch alternative, günstigere Angebote an Vermögensverwaltungs-Dienstleistungen in den nächsten Jahren verstärkt. Stand heute wird diesem aber keine Relevanz beigemessen.

Der insgesamt am geringsten gewichtete Trend ist die digitale Kundeninteraktion. Das hat zwei Gründe: Erstens hat sich die virtuelle Zusammenarbeit mit Videokonferenzen heute bereits etabliert und wird daher nicht mehr als Trend gesehen. Zweitens ist für die Befragten die persönliche Interaktion zwischen EAMs und ihren Kunden auch in Zukunft sehr wichtig. Eine persönliche, oft freundschaftliche Kundenbeziehung ist eine der wichtigsten Value Propositions der EAMs im Vergleich zu den Privatbanken.

Chancen und Herausforderungen für die Depotbanken

Im zweiten Teil der Gespräche wurden die gleichen Trends aus der Perspektive „Relevanz für Depotbanken“ beleuchtet. Es gibt einige Unterschiede zu der oben beschriebenen Sicht mit „Relevanz für EAMs“. So steht der Trend zu einfacherem Zugang zu digitalen Ökosystemen deutlich auf Platz eins, während das Outsourcing von EAM Geschäftsprozessen wenig Relevanz für die Depotbanken hat.

Effizienzsteigerung für Banken durch Nutzung von Tools und Ökosystemen bei EAMs

In der Reihenfolge der Trends mit Relevanz für die Banken setzt sich der Zugang zu Ökosystemen als wichtigster Trend auf Platz eins (siehe Grafik). Die Digitalisierung treibt also die Banken im EAM Sektor mehr um als die Regulierung.

Zwei Hauptgründe sind für die Wichtigkeit der Tools und Ökosysteme verantwortlich: Erstens, wenn EAMs Tools einsetzen, wird auch die Bewirtschaftung aufseiten der Bank effizienter. Durch den Einsatz automatisierter und standardisierter Schnittstellen reduzieren sich Aufwände in der Zusammenarbeit und Weiterverarbeitung von Börsenaufträgen und Transaktions-/Positionsdaten. Zweitens wird die Integration von Neukunden für Depotbanken einfacher.

Dies, weil Softwareanbieter dafür zunehmend standardisierte, moderne APIs anstelle alter, filebasierter und proprietärer Schnittstellen nutzen.

Bei der Übermittlung von Börsenaufträgen beispielsweise wird immer noch oft der persönliche Kontakt vom EAM Mitarbeiter zum Kundenberater gesucht. Die Beauftragung per E-Mail mit Excel-File oder sogar per Telefon mag für den EAMAuftraggeber zwar bequem sein, für die Bank erzeugen solche Aufträge sehr hohe manuelle Aufwände. Sobald die EAMs professionelle PMS nutzen, können Aufträge elektronisch direkt ins Handelssystem der Bank eingespielt werden. So werden Aufträge schneller abgewickelt, die Fehleranfälligkeit ist kleiner aufgrund weniger manueller Interventionen, die Kommunikation ist gesichert.

Wie bereits erläutert nutzen nicht nur grosse und mittelgrosse EAMs moderne Technologie zur Abwicklung interner Abläufe, sondern auch immer mehr kleinere. Eine individuelle Anbindung kleinerer EAMs über proprietäre Schnittstellen lohnt sich für Depotbanken und Softwareprovider aber oft nicht. Standardisierte APIs hingegen sind deutlich effizienter und schneller zu integrieren. Die Freigabe der eigenen Daten über die Schnittstelle kann heute zum Teil bereits vom Nutzer über e-Banking, fast in Echtzeit, gesteuert werden.

Laut vielen Befragten, ist eine Standardisierung der heute heterogenen Schnittstellenlandschaft sehr wünschenswert. So setzen einige Teilnehmer:innen Hoffnung in den OpenWealth API Standard. Dieser wird von einem Verein definiert, welchem unter anderem SIX, viele WealthTechs, aber auch immer mehr Depotbanken angehören. Stand April 2022 sind sechs der sieben von uns befragten Depotbanken Mitglied der OpenWealth Community. Die Zukunft dieses Standardisierungsvorhabens wird davon abhängen, ob die grossen Banken entsprechende APIs tatsächlich bald aktiv anbieten.

Neben den klassischen Themen wie Vermögensdaten und Börsenaufträgen ist zunehmend auch der Austausch von Kundeninformationen und -dokumenten ein wichtiges Thema für APIs. Durch die Ermöglichung des elektronischen Austausches von Kundendaten und Kundendokumenten werden die oft aufwändigen KYC Prozesse effizienter für EAM, Depotbanken und nicht zuletzt auch für die Endkunden.

Vor allem Vorteile für die Banken durch Regulierung der EAMs

An zweiter Stelle im Ranking mit Relevanz der Depotbanken liegen die zunehmen-den regulatorischen Anforderungen für EAMs. Die Befragten sehen hier Chancen in zwei Bereichen:

Einerseits kann die Kundenbindung gestärkt werden, wenn eine Bank durch persönliche Beratung und Hilfestellung dem EAM beim Aufbau der Compliance Prozesse zur Seite steht. Die Banken haben hier viel mehr Erfahrung. Andererseits hoffen einige Banken darauf, durch Networking und Unterstützung bei Zusammenschlüssen kleinerer EAMs das Vertrauensverhältnis ausbauen und dadurch Kundengelder gewinnen zu können. Einige der Befragten erwarten auch erleichterte bankinterne Compliance Vorgaben in Bezug auf EAM Kunden, da die EAMs nun auch weitergehende Pflichten übernehmen müssen und FINMA überwacht sind.

Depotbanken müssen aber auch frühzeitig klären und kommunizieren, wie sie mit EAMs umgehen, die FINMA Fristen untätig verstreichen lassen. Gegebenenfalls ist die einseitige Aufgabe der Geschäftsbeziehung notwendig.

EAM Konsolidierung als Wachstumschance

Für die Befragten ist klar, dass die globale Entwicklung des Asset Management auch direkte Auswirkungen für die Depotbanken im Schweizer EAM Markt hat. Der Trend wird auf den dritten Rang eingestuft. Vor allem die allgegenwärtigen nachhaltigen Anlagen und Private Market Investments wurden oft von den Befragten erwähnt.

Depotbanken müssen das Handling von Private Equity Investments für EAM Kunden ermöglichen. Interne Kompetenzen in dem Bereich aufzubauen kann sich für die Depotbanken lohnen.

Im Mittelfeld der Trends, aus Sicht der Depotbanken, liegt die Marktkonsolidierung. Zwar ist unbestritten, dass eine Konsolidierung bevorsteht, aber die Auswirkung auf die Banken wurde unterschiedlich eingeschätzt. Einige der Befragten sehen in der turbulenten Zeit Möglichkeiten neue EAMs als Kunden zu akquirieren.

So gab es in diesem Jahr beispielsweise bereits einige Übernahmen von EAMs durch Privatbanken. Solch eine Transaktion kann für beide Seiten Vorteile bringen. Die FINMA Anforderungen werden durch die bereits viel stärker regulierten und registrierten Banken übernommen, die Bank gewinnt «Assets under Management» und der EAM kann sich weiter auf seine Kompetenzen konzentrieren. Die Bank übernimmt jedoch im Gegenzug auch Verantwortung und Risiken der übernommenen Kunden. Eine eingehende Prüfung der Kundengelder vor der Übernahme ist daher unerlässlich.

Auch eine Fusion von zwei oder mehr EAMs bringt Wachstumschancen für die Depotbanken. Der neue, grössere Player ist ein interessanter Neukunde, vor allem wenn die Bank bereits erfolgreich mit einem der sich zusammenschliessenden EAMs zusammengearbeitet hat.

Einige Trends beeinflussen die Depotbanken kaum

Das Outsourcing von Geschäftsprozessen der EAMs lag im ersten Teil noch auf dem 11 zweiten Platz und hat offensichtlich hohe Wichtigkeit für die EAMs. Für die Zusammenarbeit der Banken mit den EAMs ist die Entwicklung aber nicht gleich wichtig. Dies, weil Outsourcing von EAMs hauptsächlich für Kontroll- und Risikoprozesse eingesetzt wird. Bei diesen EAM Prozessen sind die Depotbankn wenig involviert.

Die vermehrte digitale Kundeninteraktion und digitalen Alternativen zu EAM (Robo- Advisory) sind nicht wichtig für Depotbanken. So liegen diese beiden Themen auf den letzten beiden Plätzen. Die Gründe sind mehr oder weniger die gleichen wie aus Sicht der EAMs.

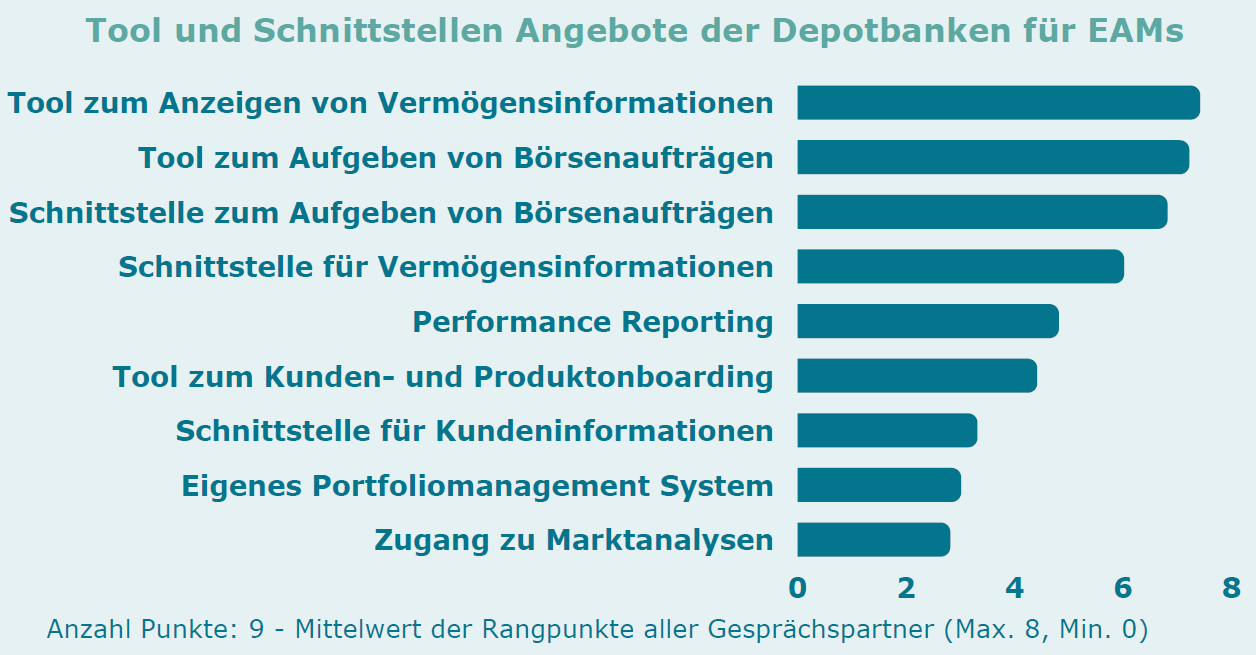

Die wichtigsten Angebote an EAM spezifischen Tools und Schnittstellen

Neben den Trends haben wir mit unseren Gesprächspartner:innen auch über die Angebote der Depotbanken im Bereich Tools und Schnittstellen gesprochen. Die Frage war, welche der unten aufgeführten Services einer Depotbank für EAM Kunden am wichtigsten sind. Die ausgewählten Angebote, sowie die Resultate sind in der Grafik auf Seite 12 ersichtlich.

Die Tools für Vermögensansicht und Ordereingabe wurden, wenig überraschend, am wichtigsten eingestuft. Beide werden unisono quasi als Basisdienstleistung angesehen.

Danach folgen bereits die Schnittstellen/ APIs für diese beiden Themen. Dabei setzt sich die Orderaufgabe vor den Austausch von Vermögenswerten. Für die Banken ist eine Orderschnittstelle also noch wichtiger als eine Schnittstelle für Vermögensdaten.

Das Performance Reporting hält sich im Mittelfeld, wobei man unterscheiden muss: Ein einfaches Performance Reporting ist Standard und muss angeboten werden.

Ausgeklügelte, individuelle Reports werden aber nur von sehr wenigen Banken offeriert und bleiben daher eher ein Nischenangebot. Die befragten Banken, die bereits digitale Kunden- und Produkt-Onboarding Tools anbieten, würden es begrüssen, wenn EAMs diese in Zukunft mehr nutzen würden. Die Akzeptanz für solche Angebote ist bisher aber noch nicht so hoch wie von den Depotbanken erwartet.

Das Anbieten eines PMS Systems für EAMs wurde von keinem der Befragten als notwendig angesehen. Auf der einen Seite möchten EAMs oft nicht, dass die Depotbanken Kundenbestände bei anderen Banken sehen. Auf der anderen Seite sehen die Banken auch keinen strategischen Nutzen darin als Tool-Anbieter für eine PMS Lösung zu agieren.

Die wichtigsten Angebote an EAM spezifischen Tools und Schnittstellen

Mit Spannung werden alle Marktteilnehmer in den nächsten Monaten verfolgen, wie EAMs, die noch keine Bewilligung haben, die FINIG Regulierung bewältigen können. Klar ist für die Vertreter:innen der Depotbanken jedoch, dass sich der EAM Markt noch über die FINIG Umsetzung hinaus technologisch weiterentwickeln wird.

Interessant wird zu sehen sein, wie schnell diese Entwicklung abläuft und wie tiefgreifend die strukturellen Veränderungen sind. So bleibt der EAM Markt einer der spannendsten Bereiche des Schweizer Finanzplatzes.